服務(wù)熱線

0755-83044319

發(fā)布時(shí)間:2023-01-10作者來(lái)源:薩科微瀏覽:2561

據(jù)相關(guān)機(jī)構(gòu)統(tǒng)計(jì),預(yù)計(jì)2025年車樁比降至2.2:1,對(duì)應(yīng)新增充電樁數(shù)量4年CAGR超過(guò)54%。技術(shù)層面關(guān)注充電樁大功率化、智能化和網(wǎng)聯(lián)化,運(yùn)營(yíng)層面關(guān)注精細(xì)化數(shù)字運(yùn)營(yíng)能力帶來(lái)的充電樁利用率提升以及多樣化的盈利模式。

云悅觀點(diǎn)1:預(yù)計(jì)2025年車樁比降至2.2:1,對(duì)應(yīng)新增充電樁數(shù)量4年CAGR超過(guò)54%。技術(shù)層面關(guān)注充電樁大功率化、智能化和網(wǎng)聯(lián)化,運(yùn)營(yíng)層面關(guān)注精細(xì)化數(shù)字運(yùn)營(yíng)能力帶來(lái)的充電樁利用率提升以及多樣化的盈利模式。

云悅觀點(diǎn)2:硬件端的價(jià)值核心在于充電模塊,高壓快充的趨勢(shì)將帶來(lái)充電模塊新需求。充電模塊未來(lái)10年總產(chǎn)值將超過(guò)3000億元,關(guān)注充電模塊大功率升級(jí)以及散熱技術(shù)演進(jìn)帶來(lái)國(guó)產(chǎn)化機(jī)遇。

云悅觀點(diǎn)3:V2G(車輛到電網(wǎng))模式具有減緩電網(wǎng)供電壓力、節(jié)省充電成本等優(yōu)勢(shì),但受制于電池衰減;隨著電池循環(huán)壽命的延長(zhǎng),V2G雙向充電樁作為連接電網(wǎng)與電動(dòng)汽車的樞紐將有較大的增量空間。

云悅觀點(diǎn)4:換電模式具有補(bǔ)能耗時(shí)短、電網(wǎng)調(diào)峰等優(yōu)勢(shì),與充電模式在不同應(yīng)用場(chǎng)景形成互補(bǔ);電池資產(chǎn)的運(yùn)營(yíng)管理是換電模式的“勝負(fù)手”,關(guān)注BaaS模式下綜合實(shí)力強(qiáng)勁的第三方電池資產(chǎn)管理公司。

隨著新能源汽車銷量快速增長(zhǎng),新能源汽車的補(bǔ)能焦慮將成為主要矛盾,充換電行業(yè)迎來(lái)快速發(fā)展期。今年7月,國(guó)家能源局表示,正在加快電動(dòng)汽車充電設(shè)施的建設(shè),截至今年6月,已累計(jì)建成392萬(wàn)臺(tái),形成全球[敏感詞]規(guī)模的充電基礎(chǔ)設(shè)施。2025年將滿足超過(guò)2000萬(wàn)輛電動(dòng)汽車的充電需求。

1.需求和政策雙輪驅(qū)動(dòng)

新能源汽車的滲透率有望在2025年超過(guò)30%,由此帶來(lái)巨大的補(bǔ)能需求,充、換電設(shè)施建設(shè)與運(yùn)營(yíng)蘊(yùn)藏巨大機(jī)會(huì)。2020年,充電設(shè)施納入七大新基建領(lǐng)域中;2021年以來(lái),相關(guān)政策不斷推出,政府工作報(bào)告明確提出要增加充電樁、換電站等設(shè)施。

2.充、換電雙千億市場(chǎng)空間

截至2021年底,全國(guó)新能源汽車保有量784萬(wàn)輛,充電樁保有量261.7萬(wàn)臺(tái),車樁比3:1,仍存在較大的缺口。根據(jù)測(cè)算,2025年車樁比將下降至2.2:1。預(yù)計(jì)到2025年新能源汽車保有量增加至3224萬(wàn)輛,充電樁保有量將增加至1466萬(wàn)臺(tái)。2021-2025年新增充電樁數(shù)量年均復(fù)合增長(zhǎng)率將達(dá)54%。

參照國(guó)家電網(wǎng)充電樁招標(biāo)價(jià)格,直流充電樁平均價(jià)格約 10 萬(wàn)元/臺(tái),交流充電樁平均價(jià)格約1.8 萬(wàn)元/臺(tái),假設(shè) 2022-2025 年交、直流充電樁占比保持約 6:4,按此估算得出,2022-2025 年充電樁市場(chǎng)規(guī)模分別達(dá) 1241 億元、1347 億元、1482 億元、2045 億元。

根據(jù)中信證券預(yù)測(cè),2025 年新建換電站數(shù)量將突破1萬(wàn)座,保有量突破3萬(wàn)座。2025年換電站設(shè)備市場(chǎng)規(guī)模有望達(dá) 402 億元,用電市場(chǎng)規(guī)模有望達(dá) 138 億元,運(yùn)營(yíng)市場(chǎng)規(guī)模有望達(dá) 606 億元,換電市場(chǎng)規(guī)模合計(jì)超過(guò)千億。

3.充、換電互為補(bǔ)充,協(xié)同發(fā)展

目前補(bǔ)能方式主要有交流慢充、直流快充和換電三種方式。

交流充電樁的輸入電壓為 220V,充電功率多為 7kW,一般需要 8-10 小時(shí)才能充滿電,大多安裝在居民小區(qū)的停車場(chǎng)內(nèi)。此外,交流充電樁的結(jié)構(gòu)和技術(shù)較為簡(jiǎn)單,安裝成本不高,不含線路改造和擴(kuò)容時(shí)每個(gè)交流充電樁的安裝成本僅需800-1200元。

直流充電樁輸入電壓為 380V,充電功率可高達(dá) 60kW,正常情況下充滿電只需20-90 分鐘。直流充電樁的造價(jià)成本由于復(fù)雜的技術(shù)和設(shè)備等原因較高,只適用于那些對(duì)充電時(shí)間要求較高的場(chǎng)景,如出租車、公交車等,同時(shí)集中式的充電站或加油站也一般安裝直流樁。

換電是指通過(guò)直接更換電池來(lái)補(bǔ)充電能的模式,主要通過(guò)集中型充電站對(duì)大量電池進(jìn)行集中存儲(chǔ)、集中充電、統(tǒng)一配送,再于電池配送站內(nèi)對(duì)電動(dòng)車提供電池更換服務(wù)。

與充電模式相比,換電模式的主要優(yōu)勢(shì)為補(bǔ)能效率高,一般用時(shí)不超過(guò)5分鐘,因此對(duì)運(yùn)輸效率要求較高的商用車來(lái)說(shuō),應(yīng)用路徑較為清晰。但相比充電模式,換電站前期投入成本和后期運(yùn)營(yíng)成本較高,同時(shí)由于電池型號(hào)多樣、換電方式不同等原因,換電仍面臨技術(shù)標(biāo)準(zhǔn)、稅收政策、換電站建設(shè)管理規(guī)范等問(wèn)題。

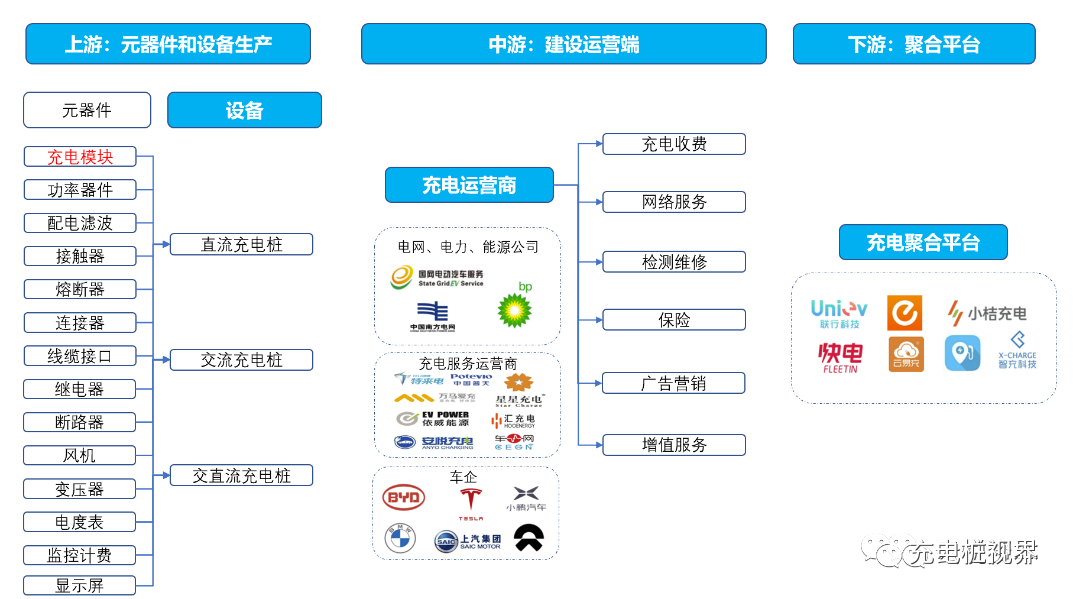

充電樁產(chǎn)業(yè)鏈的上游為充電樁元器件供應(yīng)商和設(shè)備集成商,中游為充電運(yùn)營(yíng)商,下游服務(wù)端為第三方充電聚合平臺(tái)。其中設(shè)備生產(chǎn)商和充電運(yùn)營(yíng)商是充電樁產(chǎn)業(yè)鏈中最主要的環(huán)節(jié)。

中國(guó)充電基礎(chǔ)設(shè)施產(chǎn)業(yè)圖譜

1. 上游設(shè)備廠家競(jìng)爭(zhēng)較為充分,核心看充電模塊

從成本結(jié)構(gòu)來(lái)看,充電模塊是充電樁的硬件設(shè)備中最核心的部分,其成本占比約為45%~55%,充電模塊的核心是IGBT功率開關(guān),其占充電模塊成本的20%以上。由于技術(shù)門檻較高,我國(guó)目前在高端IGBT上還不能實(shí)現(xiàn)國(guó)產(chǎn)化生產(chǎn)。IGBT市場(chǎng)競(jìng)爭(zhēng)格局較為集中,主要競(jìng)爭(zhēng)者包括英飛凌、三菱、富士電機(jī)、安森美、瑞士ABB等。

整體來(lái)看,充電樁設(shè)備的同質(zhì)化程度較高,各個(gè)設(shè)備廠家圍繞細(xì)分市場(chǎng)做一些場(chǎng)景化的創(chuàng)新和解決方案創(chuàng)新。據(jù)統(tǒng)計(jì),國(guó)內(nèi)充電樁設(shè)備廠家數(shù)量超過(guò)300家,屬于完全競(jìng)爭(zhēng)市場(chǎng),而且較為分散。

2.中游運(yùn)營(yíng)商集中度較高,考驗(yàn)綜合運(yùn)營(yíng)效率、投建模型和資金實(shí)力

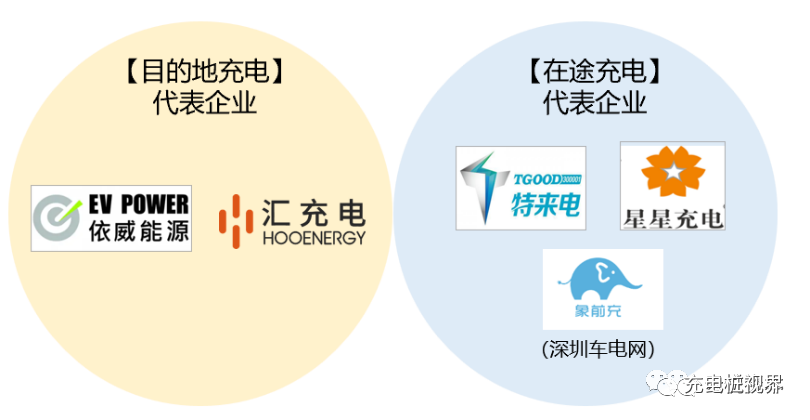

根據(jù)充電場(chǎng)景劃分,運(yùn)營(yíng)商可以分為“在途充電運(yùn)營(yíng)商”和“目的地充電運(yùn)營(yíng)商”兩大類。“在途充電”指的是用戶在主動(dòng)行使路途中前往集中式大型充電站進(jìn)行充電,可以類比加油站,目前在途充電服務(wù)對(duì)象是運(yùn)營(yíng)車輛為主,充電設(shè)備以直流快充居多,運(yùn)營(yíng)商進(jìn)入市場(chǎng)時(shí)間較早,充電設(shè)備單價(jià)成本高,主營(yíng)業(yè)務(wù)通常也包含銷售充電樁,代表企業(yè)有特來(lái)電、星星充電、深圳車電網(wǎng)等;“目的地充電”是指利用寫字樓或、小區(qū)停車場(chǎng)、商業(yè)場(chǎng)館等目的地場(chǎng)景的的充電樁進(jìn)行的充電,服務(wù)對(duì)象更多是新能源私家車,市場(chǎng)需求起步較晚,代表企業(yè)有匯充電、依威能源等行為。“在途充電”和“目的地充電”同步發(fā)展,滿足車主不同場(chǎng)景需求。

充電運(yùn)營(yíng)商按充電場(chǎng)景分類

根據(jù)充電樁運(yùn)營(yíng)模式劃分,運(yùn)營(yíng)商主要分為三大類:專業(yè)化運(yùn)營(yíng)商、電力國(guó)有企業(yè)和整車企業(yè)。

當(dāng)前充電樁運(yùn)營(yíng)的主流模式仍為專業(yè)運(yùn)營(yíng)商主導(dǎo)。專業(yè)運(yùn)營(yíng)商占公共充電樁運(yùn)營(yíng)市場(chǎng)份額的75%以上,如特來(lái)電、星星充電、車電網(wǎng)、依威能源、匯充電等;以能源、電網(wǎng)基礎(chǔ)設(shè)施建設(shè)為主業(yè)的國(guó)有企業(yè)占公共充電樁運(yùn)營(yíng)市場(chǎng)份額的 20%-25%,如國(guó)家電網(wǎng)、南方電網(wǎng)、中國(guó)普天等;以推廣新能源汽車產(chǎn)品為主要目的的整車廠占公共充電樁市場(chǎng)份額低于5%,如特斯拉、蔚來(lái)、上汽、比亞迪、小鵬等。

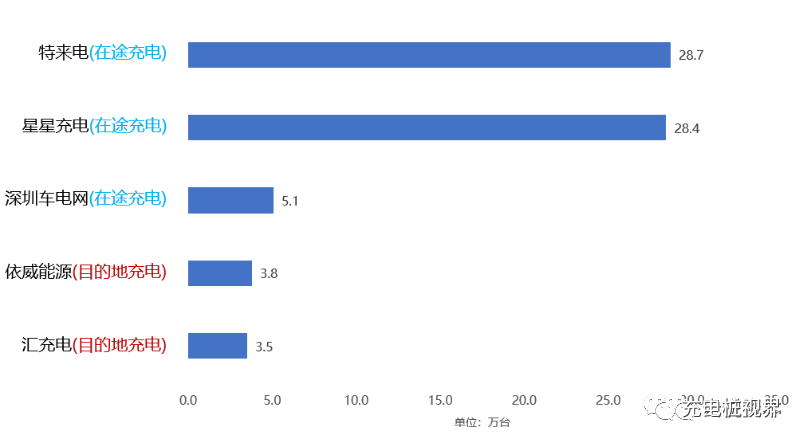

充電樁運(yùn)營(yíng)具有顯著的規(guī)模效應(yīng),導(dǎo)致了較高的集中度。從充電樁數(shù)量來(lái)看,前五大公共充電樁民營(yíng)運(yùn)營(yíng)商中,特來(lái)電和星星充電占據(jù)了80%的份額。公共充電樁TOP5民營(yíng)運(yùn)營(yíng)商(截至2022年6月,萬(wàn)臺(tái))

數(shù)據(jù)來(lái)源:中國(guó)電動(dòng)汽車充電基礎(chǔ)設(shè)施促進(jìn)聯(lián)盟

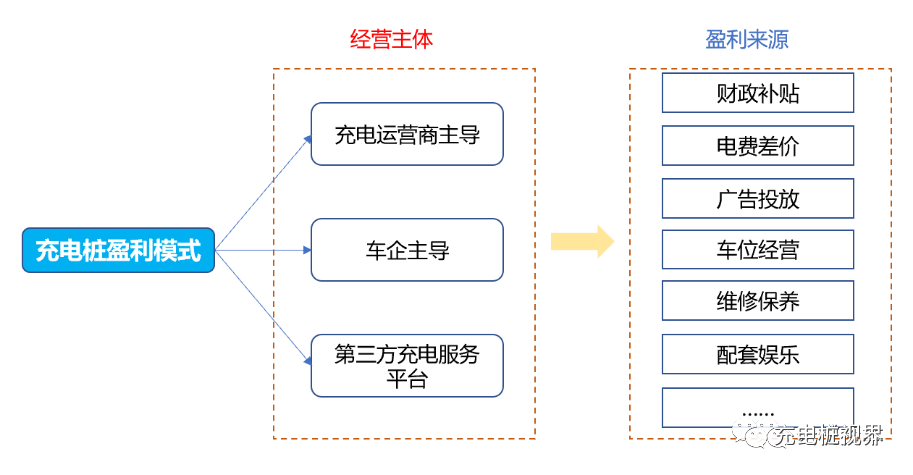

目前,充電樁運(yùn)營(yíng)商的盈利來(lái)源包括服務(wù)費(fèi)、電力差價(jià)、補(bǔ)貼、增值服務(wù),其中收取服務(wù)費(fèi)是大部分運(yùn)營(yíng)商最基本的盈利方式。

充電樁運(yùn)營(yíng)商的主要盈利模式

第三方聚合平臺(tái)商一般不直接參與充電樁投資建設(shè),而是接入多個(gè)品牌運(yùn)營(yíng)商的充電樁,為用戶提供從找樁到支付的一站式服務(wù),主要通過(guò)服務(wù)費(fèi)分成進(jìn)行盈利,屬于輕資產(chǎn)運(yùn)營(yíng)模式,核心價(jià)值在于引流及整合管理。

其中代表性企業(yè)為能鏈旗下的快電和滴滴旗下的小桔充電。

4.充電樁發(fā)展路徑探析

(1)高壓快充趨勢(shì)帶來(lái)充電模塊的新需求

快充是提升消費(fèi)者充電體驗(yàn)的重要解決方案,單樁大功率化是充電樁發(fā)展的大勢(shì)所趨。為了提升直流充電樁的快充能力,“超充”的概念被廣泛討論并逐漸提上全球各區(qū)域充電標(biāo)準(zhǔn)的路標(biāo)。從標(biāo)準(zhǔn)演進(jìn)路線可看出,日標(biāo)/國(guó)標(biāo)直流快充[敏感詞]功率將從250kW/400kW向900kW邁進(jìn),歐標(biāo)/美標(biāo)直流快充[敏感詞]功率將從200kW向460kW邁進(jìn)。

目前大功率充電在技術(shù)上有兩條實(shí)現(xiàn)路徑:提高充電電流和提升充電電壓。從不同的實(shí)踐來(lái)看,高壓快充能夠在更寬范圍內(nèi)實(shí)現(xiàn)[敏感詞]功率充電,更能匹配未來(lái)快充需求。尤其是800V高壓架構(gòu)更有利于降低熱損耗、提升續(xù)航里程,已獲各大車企的布局。

隨著超充時(shí)代的到來(lái),充電模塊的容量升級(jí)、可靠性以及安全性面臨著更高的要求。目前,同尺寸的充電模塊的功率密度逐漸升級(jí),是行業(yè)廣泛共識(shí)。由原來(lái)的10kW、15kW逐步增加到20kW、30kW、40kW,甚至更大功率。目前英飛源、永聯(lián)、優(yōu)優(yōu)綠能、電王快充等企業(yè)均已批量生產(chǎn)使用40kW充電模塊。

此外,大功率充電將使得充電模塊急劇升溫,模塊散熱方式的改變也是重要的技術(shù)演進(jìn)方向。充電模塊的主要散熱方式是風(fēng)冷散熱,雖然經(jīng)濟(jì)性較好,但在長(zhǎng)時(shí)間高熱運(yùn)轉(zhuǎn)下的散熱功能相對(duì)較差。相較于此,全隔離防護(hù)技術(shù)下的液冷充電模塊,采用全封閉模式,散熱性能更好,具有更高防護(hù)性,效率和使用壽命。但由于其費(fèi)用成本較高,短時(shí)間難以成為市場(chǎng)應(yīng)用的主要產(chǎn)品。預(yù)計(jì)隨著成本下降,具有更優(yōu)散熱效率的充電模塊將規(guī)模化推向市場(chǎng)。

值得注意的是,大功率快充的規(guī)模化應(yīng)用將極大地增加電網(wǎng)負(fù)荷,而現(xiàn)有的電力電網(wǎng)設(shè)施暫時(shí)無(wú)法滿足全國(guó)大規(guī)模快充的要求,因此大功率充電技術(shù)將優(yōu)先滿足特定場(chǎng)景下的需求,并和現(xiàn)有充電技術(shù)路線長(zhǎng)期并存。

(2)智能化、網(wǎng)聯(lián)化是充電樁進(jìn)化方向,關(guān)注V2G技術(shù)帶來(lái)的“車網(wǎng)協(xié)同”新模式

在傳統(tǒng)基建模式下,硬件方面的投入是核心,該模式追求數(shù)量上的規(guī)模效益。但在新基建的模式下,充電樁與通信、云計(jì)算、智能電網(wǎng)、車聯(lián)網(wǎng)等技術(shù)有機(jī)融合,不僅可以利用大數(shù)據(jù)優(yōu)化充電樁位置布局,提高利用率,直接提升充電樁行業(yè)的盈利能力;更可以合理安排充電時(shí)間,平滑電網(wǎng)負(fù)荷曲線,提高社會(huì)經(jīng)濟(jì)效益。

隨著電力市場(chǎng)改革和電池成本下降,電動(dòng)汽車將發(fā)揮其分布式電源的作用以V2G(vehicle to grid,車輛到電網(wǎng))的方式提供調(diào)峰、調(diào)整用電負(fù)荷等。V2G的模式有望大幅提高充電樁的利用率,從而提升充電企業(yè)的盈利空間。預(yù)計(jì)2025-2030年,V2G逐漸商業(yè)化,雙向充電樁將帶來(lái)用戶側(cè)經(jīng)濟(jì)效益的逐漸凸顯。

(3)充電運(yùn)營(yíng)商將以更加精細(xì)化的服務(wù)和互聯(lián)網(wǎng)思維提升單樁利用率

現(xiàn)階段市場(chǎng)的主流盈利模式嚴(yán)重依賴電費(fèi)差價(jià)、服務(wù)費(fèi),面臨著高成本、低收入的難題。“充電樁+增值服務(wù)”或成未來(lái)盈利的重要出口。擁有地域優(yōu)勢(shì)和先發(fā)優(yōu)勢(shì)的企業(yè),將憑借充電樁保有量提升帶來(lái)的規(guī)模效益,不斷地鞏固其護(hù)城河。

我們認(rèn)為,做好充電樁運(yùn)營(yíng)的核心在于深刻理解用戶需求從而提高服務(wù)水平,最終通過(guò)強(qiáng)大的數(shù)字化運(yùn)營(yíng)能力提高充電樁利用率和自身盈利能力,關(guān)注將互聯(lián)網(wǎng)基因及用戶運(yùn)營(yíng)思維融入充電運(yùn)營(yíng)領(lǐng)域的優(yōu)質(zhì)企業(yè)。

換電模式的本質(zhì)是挖掘動(dòng)力電池全生命周期價(jià)值,實(shí)現(xiàn)企業(yè)和消費(fèi)者利益再分配。

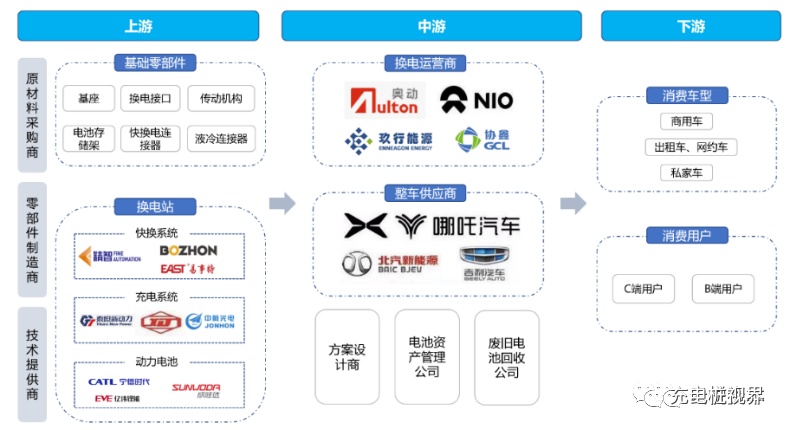

從用戶端來(lái)看,消費(fèi)者能夠節(jié)約購(gòu)置成本、使用成本,提高補(bǔ)能效率;整車廠能夠根據(jù)換電推出多種銷售方案,促進(jìn)銷售,方便電池監(jiān)控,減少電池故障產(chǎn)生的召回問(wèn)題;電池企業(yè)便于對(duì)電池進(jìn)行梯次利用和回收利用;設(shè)備供應(yīng)商能夠獲得較大增長(zhǎng)空間;電網(wǎng)端能夠降低電網(wǎng)負(fù)荷不均的風(fēng)險(xiǎn),實(shí)現(xiàn)削峰補(bǔ)枯;國(guó)家和社會(huì)層面來(lái)看,能夠推動(dòng)碳達(dá)峰、碳中和目標(biāo)的實(shí)現(xiàn)。換電產(chǎn)業(yè)鏈主要由上游的設(shè)備生產(chǎn)商、中游的換電運(yùn)營(yíng)商以及下游新能源汽車使用者構(gòu)成。

上海交通大學(xué)教授、上海智能網(wǎng)聯(lián)汽車技術(shù)中心董事長(zhǎng)殷承良表示:“換電的優(yōu)勢(shì)和劣勢(shì)非常清晰,優(yōu)勢(shì)是補(bǔ)能效率高、占地面積小、電池?fù)p耗低;續(xù)航里程長(zhǎng)、安全性高、應(yīng)用場(chǎng)景豐富;緩解電網(wǎng)擴(kuò)容壓力、前期購(gòu)車成本低。劣勢(shì)是建設(shè)成本高,回報(bào)周期長(zhǎng),標(biāo)準(zhǔn)化難以建立,商業(yè)模式盈利難等。”

中國(guó)電動(dòng)汽車充電基礎(chǔ)設(shè)施促進(jìn)聯(lián)盟的統(tǒng)計(jì)數(shù)據(jù)顯示,截至2022年6月,全國(guó)換電站保有量為1582座。從省市發(fā)展現(xiàn)狀來(lái)看,北京、廣東、浙江、江蘇、上海數(shù)量居前,分別為272座、213座、154座、144座和103座。

眼下,國(guó)內(nèi)換電行業(yè)呈現(xiàn)“四足鼎立”的格局:

以?shī)W動(dòng)新能源、杭州伯坦為代表的第三方服務(wù)商

據(jù)了解,目前,車企和第三方服務(wù)商幾乎瓜分了所有的市場(chǎng)份額——蔚來(lái)、奧動(dòng)新能源和杭州伯坦分別運(yùn)營(yíng)著1024座、450座和108座換電站。

對(duì)于充電和換電兩種補(bǔ)能模式,行業(yè)內(nèi)基本形成共識(shí)——二者是互補(bǔ)而非競(jìng)爭(zhēng)關(guān)系。

然而,在部分業(yè)內(nèi)人士看來(lái),換電模式現(xiàn)階段不會(huì)成為主流。

換電模式產(chǎn)業(yè)鏈

上游環(huán)節(jié)是由電池供應(yīng)商、基礎(chǔ)零部件供應(yīng)商以及配套技術(shù)系統(tǒng)提供商組成,分別負(fù)責(zé)提供動(dòng)力電池和換電站設(shè)備。動(dòng)力電池約占換電站建設(shè)成本的20%,其成本預(yù)計(jì)有進(jìn)一步下降的空間。

目前,換電設(shè)備供應(yīng)商主要包括山東威達(dá)、國(guó)電南瑞、博眾精工等。其中,山東威達(dá)是電動(dòng)工具鉆夾頭龍頭企業(yè),產(chǎn)品線豐富,與蔚來(lái)深度綁定,二者合資建立的子公司昆山斯沃普為蔚來(lái)二代換電站[敏感詞]供應(yīng)商。

中游主要為換電站建設(shè)和運(yùn)營(yíng)商,換電站的建設(shè)運(yùn)營(yíng)對(duì)資金需求量較大,對(duì)電池的投資、車位選址、布線改造和運(yùn)營(yíng)管理都有很強(qiáng)的要求。運(yùn)營(yíng)商通過(guò)引入電池資產(chǎn)公司,與動(dòng)力電池企業(yè)、融資租賃公司等形成合作,以此減輕資金壓力。

目前我國(guó)乘用車換電運(yùn)營(yíng)商主要玩家有蔚來(lái)、奧動(dòng)新能源、伯坦科技,截至2021年底,三者分別建有換電站789座、402座、107座,基本分?jǐn)偭宋覈?guó)乘用車換電站市場(chǎng),商用車換電主要參與者則為玖行能源,同時(shí)也有很多新進(jìn)入者,包括車企、電網(wǎng)企業(yè)、能源類企業(yè)、甚至互聯(lián)網(wǎng)企業(yè)等。

下游主要是新能源汽車使用者,目前我國(guó)換電模式仍處于行業(yè)發(fā)展初期階段,大多數(shù)換電站中游運(yùn)營(yíng)商主要發(fā)展2B 業(yè)務(wù),如公交車、出租車、網(wǎng)約車、重卡;部分換電運(yùn)營(yíng)商也逐漸將業(yè)務(wù)拓展到C 端用戶。

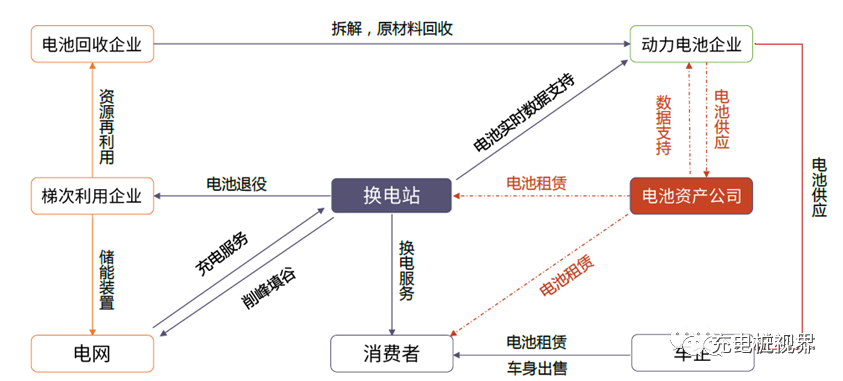

換電產(chǎn)業(yè)鏈中,換電運(yùn)營(yíng)商、電池資產(chǎn)公司、整車企業(yè)、消費(fèi)者以及電網(wǎng)等共同構(gòu)成“車電分離”的業(yè)務(wù)模式,換電運(yùn)營(yíng)商通過(guò)向顧客收取服務(wù)費(fèi)實(shí)現(xiàn)盈利,電池資產(chǎn)公司是換電模式中特有的環(huán)節(jié),以實(shí)現(xiàn)電池梯次利用與回收,有效提升電池使用效率。 “車電分離”模式鏈條

資料來(lái)源:《車電分離模式產(chǎn)業(yè)生態(tài)系統(tǒng)構(gòu)建研究》(中國(guó)電動(dòng)汽車百人會(huì)),光大證券研究所

舉例來(lái)看,2020年8月蔚來(lái)汽車與寧德時(shí)代等合資成立蔚能資產(chǎn)作為電池資產(chǎn)管理公司,負(fù)責(zé)電池的集中管理,其運(yùn)營(yíng)模式為:蔚來(lái)向消費(fèi)者出售不含電池包的新能源汽車,將電池包直接出售給蔚能,在換電過(guò)程中消費(fèi)者通過(guò)蔚來(lái)?yè)Q電站進(jìn)行,但實(shí)際過(guò)程是向電池資產(chǎn)管理公司租用電池包。BaaS 模式中電池資產(chǎn)管理公司負(fù)責(zé)日常的電池管理、儲(chǔ)能等業(yè)務(wù),車企負(fù)責(zé)換電服務(wù)與消費(fèi)者對(duì)接,分工合作提高效率。

換電設(shè)備供應(yīng)商將會(huì)直接受益于換電站快速放量帶來(lái)的訂單增長(zhǎng),具備技術(shù)優(yōu)勢(shì)、成本優(yōu)勢(shì)和大客戶先發(fā)優(yōu)勢(shì)的企業(yè)值得重點(diǎn)關(guān)注。同時(shí),電池資產(chǎn)運(yùn)營(yíng)對(duì)企業(yè)的綜合實(shí)力要求較高,可關(guān)注BaaS模式下能夠?qū)﹄姵財(cái)?shù)據(jù)進(jìn)行實(shí)時(shí)跟蹤并通過(guò)平臺(tái)智能化管理及決策的公司。

中國(guó)電動(dòng)汽車充電基礎(chǔ)設(shè)施促進(jìn)聯(lián)盟信息部主任仝宗旗表示,換電行業(yè)分為兩類,一類是乘用車,一類是商用車。“在乘用車領(lǐng)域,to B端的運(yùn)營(yíng)市場(chǎng)有換電的場(chǎng)景需求。但對(duì)于私家車主而言,目前換電是部分人群在部分場(chǎng)景下的部分需求,現(xiàn)階段不會(huì)成為主流,只是新能源汽車補(bǔ)能的技術(shù)路線之一。現(xiàn)在什么樣的人會(huì)選擇換電?[敏感詞]類是家里不能安樁,單位也沒(méi)地方充電;第二類則是中層階級(jí)以上的人群,從他們的工作方式、生活方式來(lái)看,時(shí)間更重要。”仝宗旗認(rèn)

國(guó)網(wǎng)商用電動(dòng)汽車投資有限責(zé)任公司總經(jīng)理海曉濤認(rèn)為,充換電模式不是非此即彼,融合發(fā)展各有適用。不同電能補(bǔ)給方式的特點(diǎn)決定了各自有各自適用的特定場(chǎng)景——對(duì)于商用車和出租車,換電是一種不錯(cuò)的商業(yè)模式;對(duì)于乘用車,中長(zhǎng)期看[敏感詞]的方式還是充電,平時(shí)在家或者單位慢充,還可參與車網(wǎng)互動(dòng),高速公路長(zhǎng)途出行時(shí),超快補(bǔ)能更近似于加油站的體驗(yàn)。

2023年5月11日-12日,由連線新能源&輕型電動(dòng)車聯(lián)合主辦的“EVBCS2023|第三屆電動(dòng)車充換電產(chǎn)業(yè)創(chuàng)新論壇&全產(chǎn)業(yè)鏈展”將在杭州啟幕。歡迎各單位踴躍參與,恭候八方嘉賓蒞臨,探討電動(dòng)車充換電產(chǎn)業(yè)發(fā)展趨勢(shì),共同營(yíng)造安全便捷的電動(dòng)車使用場(chǎng)景。

往屆回顧:

免責(zé)聲明:本文采摘自網(wǎng)絡(luò),本文僅代表作者個(gè)人觀點(diǎn),不代表薩科微及行業(yè)觀點(diǎn),只為轉(zhuǎn)載與分享,支持保護(hù)知識(shí)產(chǎn)權(quán),轉(zhuǎn)載請(qǐng)注明原出處及作者,如有侵權(quán)請(qǐng)聯(lián)系我們刪除。

友情鏈接:站點(diǎn)地圖 薩科微官方微博 立創(chuàng)商城-薩科微專賣 金航標(biāo)官網(wǎng) 金航標(biāo)英文站

Copyright ?2015-2025 深圳薩科微半導(dǎo)體有限公司 版權(quán)所有 粵ICP備20017602號(hào)